フリーターが親の扶養を外れるとどうなる?抜けるタイミングや手続きを解説フリーターが親の扶養を外れるとどうなる?抜けるタイミングや手続きを解説

更新日

公開日

フリーターは、年収103万円を超えると「税制上の扶養」から外れる

「親の扶養を外れるとどうなる?」と考えるフリーターの方もいるでしょう。フリーターが扶養を抜けると、家族の負担が増えたり、自身の収入が下がったりするおそれがあります。

このコラムでは、フリーターが扶養から外れるタイミングとなる年収額や、扶養親族の条件などを解説。税金を納めるうえで損しないためにも、扶養に関する基礎的な知識を身につけ、自分にとっての最適な働き方を考えてみましょう。

あなたの強みをかんたんに

発見してみましょう!

あなたの隠れた

強み診断

こんな人におすすめ

- 経歴に不安はあるものの、希望条件も妥協したくない方

- 自分に合った仕事がわからず、どんな会社を選べばいいか迷っている方

- 自分で応募しても、書類選考や面接がうまくいかない方

ハタラクティブは、スキルや経歴に自信がないけれど、就職活動を始めたいという方に特化した就職支援サービスです。

2012年の設立以来、18万人以上(※)の就職をご支援してまいりました。経歴や学歴が重視されがちな仕事探しのなかで、ハタラクティブは未経験者向けの仕事探しを専門にサポートしています。

経歴不問・未経験歓迎の求人を豊富に取り揃え、企業ごとに面接対策を実施しているため、選考過程も安心です。

※2023年12月~2024年1月時点のカウンセリング実施数

監修者:後藤祐介キャリアコンサルタント

一人ひとりの経験、スキル、能力などの違いを理解した上でサポートすることを心がけています!

京都大学工学部建築学科を2010年の3月に卒業し、株式会社大林組に技術者として新卒で入社。

その後2012年よりレバレジーズ株式会社に入社。ハタラクティブのキャリアアドバイザー・リクルーティングアドバイザーを経て2019年より事業責任者を務める。

フリーターが知っておくべき扶養の仕組みとは

親の扶養を外れたいフリーターの方は、扶養の基本的な仕組みを理解しましょう。扶養を外れることは、自分自身の収入や働き方に関わります。また、扶養を外れた場合、親にどのような影響が及ぶのかも事前にきちんと確認しておくことが大切です。

扶養とは

扶養とは、自分一人の力で生計を維持するのが難しいときに、親や親族、配偶者から経済的な支援を受けることです。扶養されている(扶養に入る)人は、「被扶養者」となります。

親に介護が必要だったり、子どもがまだ学生だったりする場合に、扶養に入れることが多いでしょう。フリーターの場合も、アルバイトの収入や状況によっては親の扶養に入れることがあります。

扶養には「税金」と「社会保険」の2種類がある

扶養には「税金に関わる扶養」と「社会保険に関わる扶養」の2種類があります。税制上の被扶養者は、所得税や住民税の免除対象です。社会保険上の被扶養者は、健康保険や年金の支払いが免除されます。

それぞれの概要や対象条件の違いについては、「扶養者とは誰のこと?社会保険と所得税での『被扶養者』条件の違いも解説」をチェックしてみてください。

扶養控除とは

扶養控除とは、子どもや親などの親族を養っている場合に受けられる控除制度です。扶養している対象者によって、所得税や住民税といった課税所得から一定の金額を控除されます。親の扶養に入っているフリーターの方の場合、扶養控除を受けられるのは自身の親です。

なお、扶養控除の金額は対象者の年齢によって異なります。国税庁の「扶養控除」によると、控除対象の具体的な年齢は、以下のとおりです。

| 年齢 | 控除額 |

|---|

| 控除対象扶養親族 | 16歳以上 | 38万円 |

| 特定扶養親族 | 19歳以上23歳未満 | 63万円 |

| 老人扶養親族 | 70歳以上 | 48万円

(納税者やその配偶者の父母、祖父母などで同居している場合の控除額は58万円) |

年齢によって扶養控除の金額が変わるのは、大学費用や介護といった金銭的な負担が予想されるためです。扶養家族について詳しく知りたいフリーターの方は、「扶養家族とは?対象となる人と適用条件」もあわせてチェックしてみてください。

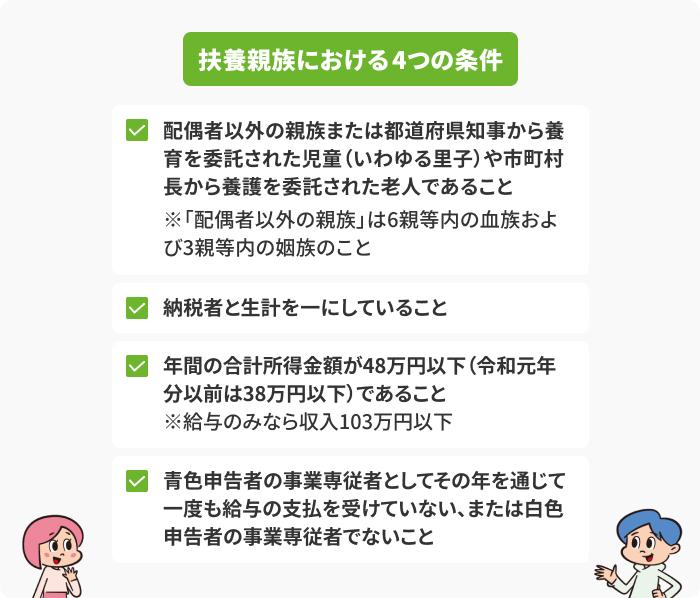

扶養親族における4つの条件

国税庁の「扶養親族に該当する人の範囲」によると、フリーターとして働いている場合も、以下の4つの条件をすべて満たしていれば、税制上の「扶養親族」と認められます。

上記から分かるように、同居しているだけでは扶養親族になれません。フリーターとして働きながら親の扶養に入る場合は、自分が対象になるかを事前に確認しましょう。

配偶者以外の親族とは?

配偶者以外の親族とは、6親等内の血族または3親等内の姻族です。6親等内の血族は、自身の高祖父母の祖父、昆孫(6代後の子孫)までを指します。3親等内の姻族は、配偶者の叔父や叔母までの範囲です。

また、両親、もしくは子どもに仕送りをしている場合も生計を同一だと見なされ、同居していなくても扶養親族と認められることもあります。

まずはあなたのモヤモヤを相談してみましょう

「ハタラクティブ」は、20代に特化した就職支援サービスです。専任のキャリアアドバイザーが、あなたの希望や適性を踏まえた求人提案や選考対策を行い、自己分析だけでなく就活準備までを丁寧にサポートします。

こんなお悩みありませんか?

- 向いている仕事あるのかな?

- 自分と同じような人はどうしてる?

- 資格は取るべき?

実際に行動を起こすことは、自分に合った働き方へ近づくための大切な一歩です。しかし、何から始めればよいのか分からなかったり、一人ですべて進めることに不安を感じたりする方も多いのではないでしょうか。

そんなときこそ、プロと一緒に、自分にぴったりの企業や職種を見つけてみませんか?

フリーターが親の扶養から外れるとどうなる?

フリーターの方が親の扶養から外れると、その親は所得税や住民税の控除を受けられなくなります。ここでは、フリーターが「親の扶養内で働いている場合」と「親の扶養から外れて働く場合」の納税義務や控除の有無を表でまとめました。

フリーターが親の扶養内で働いている場合

フリーターが親の扶養内でアルバイトをしている場合の納税義務や扶養控除の有無は、以下のとおりです。

| 所得税 | 住民税 | 国民健康保険 | 国民年金保険 |

|---|

| フリーター | 年収額によっては支払い義務なし | 年収額によっては支払い義務なし | 年収額によっては支払い義務なし | 20歳以上で支払い義務が発生 |

| 親 | 扶養控除あり | 扶養控除あり | 変わらず | 変わらず |

親に扶養されているフリーターの場合、年収が制度適用内に収まっていれば所得税や住民税を支払う必要はありません。また、扶養者である親も税金の控除を受けられます。

国民年金制度には「親の扶養」の仕組みがない

国民年金保険制度には、「親の扶養」の仕組みがありません。日本年金機構の「年金Q&A」にあるとおり、国民年金制度で保険料を直接納付する必要がないのは、厚生年金や共済組合に加入している人(第2号被保険者)に扶養されている配偶者(第3号被保険者)です。そのため、厚生年金に未加入で、第3号被保険者でない20歳以上のフリーターの方は、国民年金保険料を自分で納付する義務があります。

参照元

日本年金機構

年金Q&A(国民年金の加入)

あなたの強みをかんたんに発見してみましょう

「ハタラクティブ」は、20代に特化した就職支援サービスです。専任のキャリアアドバイザーが、あなたの希望や適性を踏まえた求人提案や選考対策を行い、自己分析だけでなく就活準備までを丁寧にサポートします。

こんなお悩みありませんか?

- 自分に合った仕事を探す方法がわからない

- 無理なく続けられる仕事を探したい

- 何から始めれば良いかわからない

自分に合った仕事ってなんだろうと不安になりますよね。強みや適性に合わない 仕事を選ぶと早期退職のリスクもあります。そこで活用したいのが、「隠れたあなたの強み診断」です。

まずは所要時間30秒でできる診断に取り組んでみませんか?強みを客観的に把握できれば、進む道も自然と見えてきます。

フリーターが親の扶養から外れて働く場合

フリーターが親の扶養から外れてアルバイトをする場合の納税義務や扶養控除の有無は、以下のとおりです。

| 所得税 | 住民税 | 国民健康保険 | 国民年金保険 |

|---|

| フリーター | 支払い義務あり | 支払い義務あり | 支払い義務あり | 支払い義務あり |

| 親 | 扶養控除なし | 扶養控除なし | 変わらず | 変わらず |

フリーターが親の扶養から外れれば、所得税や住民税などの税金にくわえ、社会保険料も支払う必要が生じます。また、親は扶養控除の対象外となるため、収めなければいけない税金額が増えるでしょう。詳しくは、このコラムの「フリーターが扶養を外れる5つのタイミング」で後述しているのでご参照ください。

働き方によっては会社の社会保険に加入できる

親の扶養から抜けたフリーターの方は、アルバイトの働き方次第で会社の社会保険に加入できます。厚生年金や会社の健康保険に入りたい方は、このコラムの「2.フリーターの年収が106万円を超える場合」で挙げている加入要件を満たして働ける職場を探してみてください。

フリーターが扶養を外れる5つのタイミング

前述したとおり、扶養控除は家族が支払う税金額や自分の収入に影響するため、年収を一定の金額内に抑えることが大切です。ここでは、フリーターにとって「年収の壁」といわれている5つのボーダーラインをご紹介します。

フリーターが扶養を外れるタイミング

- フリーターの年収が103万円を超える場合

- フリーターの年収が106万円を超える場合

- フリーターの年収が130万円以上の場合

- フリーターの年収が150万円を超える場合

- フリーターの年収が201万円を超える場合

1.フリーターの年収が103万円を超える場合

フリーターの年収が103万円以下なら親の扶養内で働くことができ、その親は所得税の扶養控除の対象となります。一方、フリーターの年収が103万円を超えた場合、以下を支払う必要があります。

フリーターの年収が100万円(自治体によるので目安金額)を超えると住民税、103万円を超えると所得税を支払う義務が発生します。また、扶養者の親は税制上の扶養控除を受けられません。

年収103万円の壁について詳しく知りたい方は、「フリーターが年収103万円を超えるとどうなる?6つの年収の壁を解説」もあわせて参考にしてみてください。

年収の壁が「103万円」である理由

「103万円」は、年間48万円の基礎控除と年間55万円の給与所得控除を足した金額です。なお、年収103万円は、源泉徴収で所得税を納めていたとしても、年末調整や確定申告によって全額戻ってくる上限額でもあります。

年末調整については、「年末調整はいつからいつまでの給料が対象?還付金が返ってくる時期は?」をチェックしてみてください。

2.フリーターの年収が106万円を超える場合

親の扶養内で働くフリーターの年収が106万円を超えた場合、以下を支払う必要があります。

- ・住民税

- ・所得税

- ・社会保険料(一定の条件を満たしたとき)

フリーターの年収が106万円を超え、さらに一定の条件を満たした場合、会社の社会保険(厚生年金・健康保険)に加入し、自身で保険料を納めることになります。なお、社会保険に加入するには、以下の要件を満たさなくてはいけません。

社会保険適用の要件

厚生労働省の「社会保険適用拡大ガイドブック」における社会保険適用の要件は、以下のとおりです。

- ・勤め先の従業員数…51人以上

- ・週に定められた労働時間…20時間以上

- ・月額賃金…8.8万円以上

- ・雇用見込みが2ヶ月を上回る

- ・学生ではない

参照元

厚生労働省

社会保険適用拡大特設サイト

年収106万円を超えていても、上記の要件をすべてクリアしていない場合は、社会保険の加入対象に含まれません。なお、年収106万円とは、上記要件の「月額賃金8.8万円以上」に12ヶ月分を掛けて算出した年収額(105.6万円)の目安です。

3.フリーターの年収が130万円以上の場合

親の扶養内で働くフリーターの年収が130万円以上の場合、以下を支払う必要があります。

フリーターはアルバイトの年収が130万円以上になると社会保険の扶養から外れ、国民健康保険や国民年金などの保険料を負担する必要があります。全国健康保険協会(協会けんぽ)における「被扶養者とは?」や日本年金機構の「被扶養者の認定(1)収入要件」によると、どちらも「被扶養者」と認定されるのは年収130万円未満の人です。

フリーターが知っておきたい130万円の壁

アルバイトの年収が130万円以上になると、給与から差し引かれる税金が増えるので、手取り金額は年収130万円未満のときより減る恐れがあります。そのため、フリーターの方は年収を130万円未満に収めるか、差し引かれるぶんを考慮して年収を増やすか検討してみましょう。

年収130万円の壁について詳しく知りたい方は、「フリーター130万円の壁!超えたらいくら払うのか解説」もあわせてご覧ください。

国民健康保険とは?

国民健康保険とは、都道府県および市区町村が運営している医療保険のことを指します。保険料を納めることで、医療機関への自己負担を抑える制度です。

年収が130万円以上、かつ雇用先の健康保険に加入していないフリーターの方は、親の扶養から外れて国民健康保険に加入しなければいけません。市区町村によって保険料率や算出方法が異なるので、事前に確認しておきましょう。

年収130万には交通費も含まれるので注意

社会保険上の扶養ラインとなる年収130万円は、交通費や家族手当、住宅手当などの諸手当も年収に含めた金額で判断されるので注意が必要です。

社会保険上の扶養は、厚生年金保険法でいう「報酬」で判断され、被保険者が事業主から労務の対償として支給されるすべてを含みます。勤務先から交通費や手当が支給されているフリーターの方は、これらも年収に含まれることを理解しておきましょう。

4.フリーターの年収が150万円を超える場合

親の扶養内で働くフリーターのアルバイト年収が150万円を超えた場合、支払い項目や控除額は以下のようになります。

- ・住民税

- ・所得税

- ・社会保険料

- ・配偶者特別控除額が段階的に減る

アルバイトの年収が150万円を超えると、配偶者特別控除を満額で受けられません。150万円を超えた場合は、収入の増加に応じて控除額が減少します。ただし、配偶者特別控除は既婚であることが前提のため、被扶養者であっても独身の場合は適用対象外です。

配偶者特別控除とは

配偶者特別控除とは、配偶者の収入が201万円以下で、納税者本人の合計所得金額が1,000万円以下の場合に受けられる控除のことを指します。扶養する配偶者の年間所得金額が48万円(給与収入なら103万円)を上回るため、配偶者控除の対象から外れた場合に適用される制度です。

配偶者控除・配偶者特別控除を受けるための手続き

控除を受けるためには、被扶養者である配偶者の収入額や納税者の合計所得金額以外にも、「民法で定められた配偶者である」「納税者と同一生計である」などの要件を満たす必要があります。詳しくは、国税庁の「配偶者控除」と「配偶者特別控除」をご確認ください。

配偶者の収入額や納税者の合計所得金額にくわえ、定められた要件を満たしていたら配偶者控除・配偶者特別控除の手続きを行いましょう。配偶者控除については「配偶者控除とは?計算方法や対象条件などについて紹介!」の記事でも詳しく解説しているので、チェックしてみて下さい。

5.フリーターの年収が201万円を超える場合

親の扶養内で働くフリーターのアルバイト年収が201万円を超えた場合、支払い項目や控除関連は以下のようになります。

- ・住民税

- ・所得税

- ・社会保険料

- ・配偶者特別控除を受けられない

年収201万円を上回るフリーターの方は、所得税や住民税、保険料の支払いが発生し、配偶者特別控除が受けられません。年収201万円を超えるのであれば、フリーターとして働くよりも、収入が増えて年金の受給額も上がる正社員を目指すのがおすすめです。

フリーターで一人暮らしの場合、扶養控除は受けられる?

フリーターが一人暮らしをする場合も、収入が扶養控除の範囲内であれば親の扶養に入ることが可能です。ただし、一人暮らしには家賃や光熱費、食費といった生活費が掛かるため、扶養内におさめながら生活をするのは厳しい面もあるでしょう。

「フリーターの一人暮らしはきつい?入居審査や家賃など気になる疑問を解決」では、フリーターの一人暮らし事情を紹介しています。一人暮らしを考えているフリーターの方は、ぜひ参考にしてみてください。

また、お金に余裕をもって一人暮らしを始めたいなら、正社員就職を目指すのも手です。初めての就職やフリーターからの転職に不安な場合は、ハタラクティブにご相談くださいね。

ハタラクティブキャリアアドバイザー後藤祐介からのアドバイス

事前に知っておこう!フリーターが扶養を外れる3つの手続き

扶養控除を受けられる年収内で働いていたフリーターの方が扶養から外れる際には、健康保険や年金の手続きが必要です。自身だけではなく扶養者が行う手続きもあるため、以下を参考にして、扶養者と話し合いながら進めましょう。

事前に知っておこう!フリーターが扶養を外れる手続き

- 被扶養者の異動手続きをする

- 健康保険資格喪失証明書を用意する

- 社会保険か国民年金・国民健康保険に加入する

1.被扶養者の異動手続きをする

被扶養者だったフリーターの方が就職先の社会保険に加入する際には、扶養者(被保険者)が異動届を申請する必要があります。まずは扶養者に話をして、会社に異動届の手続きをしてもらいましょう。異動届を申請する際には、今まで使っていた保険証を返却します。

2.健康保険資格喪失証明書を用意する

異動届を申請したあとは、扶養者の保険証を使えなくなった証として「健康保険資格喪失証明書」が発行されます。この証明書は国民健康保険の加入や転職などの手続きで必要となる場合があるため、大切に保管しましょう。

3.社会保険か国民年金・国民健康保険に加入する

職場の社会保険に加入できれば、厚生年金と健康保険の手続きが一緒に行われるので、会社に必要書類を提出して手続きを完了させましょう。

ただし、社会保険加入の条件を満たしていない場合は、自身で国民年金と国民健康保険の加入手続きをしなければなりません。未加入の期間が長いと被扶養削除日まで遡って保険料を支払うことになるため、扶養を外れたフリーターの方は速やかに手続きを行いましょう。

フリーターは扶養から外れて正社員になるのも手

扶養控除の年収上限を考えずに働きたいフリーターの方は、思い切って正社員への転職を目指すのも手です。

フリーターとしてフルタイムで働いていても、「手元に残るお金が少ない」「給与や雇用が安定せず不安」と感じる方もいるでしょう。厚生労働省の「令和5年賃金構造基本統計調査の概況(6)雇用形態別にみた賃金」によると、フリーターを含む非正社員と正社員の月収差は以下のとおりでした。

| 月の平均賃金(年齢計、男女計) |

|---|

| フリーターを含む非正社員 | 22万6,600円 |

| 正社員 | 33万6,300円 |

表から分かるように、フリーターを含む非正社員と正社員の平均月収には10万円以上の差があります。フリーターは時間的な自由があるものの、収入面が安定しないのも事実。将来的な不安を抱えながら親の扶養内で働いている方は、早めに転職し、正社員としてキャリアを積むのも選択肢の一つでしょう。

フリーターから正社員を目指すなら

「フリーターからの転職を考えているけど、税金や社会保険料のことがよく分からない…」「正社員に転職して自立したい」という方は、ハローワークや民間の就職支援をするエージェントなど、就活のプロに相談するのがおすすめです。自分の状況や年齢に合わせた就職支援サービスを伝えることで、効率的に正社員就職を進められるでしょう。

「どの就職支援サービスを利用すれば良いか分からない」という方は、ハタラクティブにご相談ください。ハタラクティブは、フリーターや既卒、第二新卒など、若年層に特化した支援を行う就職エージェントです。キャリアアドバイザーが丁寧なヒアリングを行い、一人ひとりに最適な求人をご紹介します。

また、応募書類の作成や面接対策から内定後のフォローまで手厚くサポート。1分程度で性格から適職候補を絞り込める適職診断も活用可能です。登録・利用料は無料ですので、自分に合った仕事を見つけたい方は、お気軽にご相談ください。

フリーターの扶養や税金・保険に関するQ&A

ここでは、フリーターの扶養に関する疑問をQ&A方式で解決していきます。「扶養内で働きたいけど、制度について詳しいことが分からない」というフリーターの方は、ぜひ参考にしてみてください。

所得税の被扶養者として働けるのは、年収が103万円以下の場合です。社会保険上の扶養であれば、年収130万円未満の人が被扶養者に該当します。また、社会保険制度における「年収130万円」には、交通費や住宅手当といった諸手当も含まれるため注意が必要です。

詳しくはこのコラムの「フリーターが扶養を外れる5つのタイミング」をご確認ください。

社会保険上の「被扶養者」は、主に収入面で援助が必要な3親等内の家族を指します。一方で、扶養する側は「被保険者」です。被扶養者は、健康保険料を納めることなく健康保険の給付を受けられます。また、税制上の「被扶養者」の場合は、配偶者を除く6親等内の血族または3親等内の姻族のことです。

保険料は、市区町村や加入している健康保険の種類、毎月の収入などによって異なります。国民健康保険料は39歳までの場合、「基礎(医療)分保険料+後期高齢者支援分保険料」で算出した金額です。勤務先の社会保険に加入している場合は、保険料は会社と折半になります。

保険料については、「正社員の社会保険加入条件を解説!非正規も入れる?加入メリットは?」もあわせてご一読ください。

扶養を気にしないで働きたい場合、フリーターから正社員として就職するのがおすすめの働き方です。正社員になったら社会保険に加入できるうえ、賞与や昇給などで給与アップも期待できます。正社員になった際の待遇やフリーターとの違いについては、「アルバイトと正社員の違いとは?メリット・デメリットや面接対策などを解説」をご確認ください。

就職エージェントのハタラクティブは、フリーターから正社員を目指す方を全力でサポートいたします。ぜひお気軽にご相談ください。