扶養者とは誰のこと?社会保険と所得税での「被扶養者」条件の違いも解説扶養者とは誰のこと?社会保険と所得税での「被扶養者」条件の違いも解説

更新日

公開日

扶養者とは、生計を立てるほど収入がない家族や親族に経済的な援助をする側の人

扶養者とは?被扶養者との違いは?と迷う方もいるでしょう。社会保険上と税制上の扶養を混同する人も多いようですが、実は条件が異なります。このコラムでは、扶養の条件や被扶養者となる家族・親族は誰なのかを解説。また、被扶養者になるメリット・デメリットも紹介します。就職・転職活動をする方に向けて、履歴書の「扶養家族欄」の書き方もまとめたので、扶養に関する知識を得て働き方を検討したい人は参考にしてください。

あなたの強みをかんたんに

発見してみましょう!

あなたの隠れた

強み診断

扶養者とは

扶養とは、生計を立てるほど収入がない家族・親族に対して、経済的なサポートを行い養うことです。「扶養者」は経済的な援助をする側の人を指します。

被扶養者とは

「被扶養者」は経済的な援助を受ける側の人を指す言葉です。主に配偶者や子供、両親などがあたります。たとえば、会社勤めの夫と専業主婦の妻の夫婦で、「妻が夫の扶養に入っている場合」は、夫が扶養者で妻が被扶養者です。

被保険者とは

こんな人におすすめ

- 経歴に不安はあるものの、希望条件も妥協したくない方

- 自分に合った仕事がわからず、どんな会社を選べばいいか迷っている方

- 自分で応募しても、書類選考や面接がうまくいかない方

ハタラクティブは、スキルや経歴に自信がないけれど、就職活動を始めたいという方に特化した就職支援サービスです。

2012年の設立以来、18万人以上(※)の就職をご支援してまいりました。経歴や学歴が重視されがちな仕事探しのなかで、ハタラクティブは未経験者向けの仕事探しを専門にサポートしています。

経歴不問・未経験歓迎の求人を豊富に取り揃え、企業ごとに面接対策を実施しているため、選考過程も安心です。

※2023年12月~2024年1月時点のカウンセリング実施数

監修者:後藤祐介キャリアコンサルタント

一人ひとりの経験、スキル、能力などの違いを理解した上でサポートすることを心がけています!

京都大学工学部建築学科を2010年の3月に卒業し、株式会社大林組に技術者として新卒で入社。

その後2012年よりレバレジーズ株式会社に入社。ハタラクティブのキャリアアドバイザー・リクルーティングアドバイザーを経て2019年より事業責任者を務める。

被保険者とは、「健康保険に加入している人」のことです。健康保険が適用される事業所で働く場合、短時間労働者などで一定の基準を満たさないこと以外はすべての人が被保険者となります。

また、国民健康保険は日本国内に在住し、ほかの医療保険加入者やその被扶養者、生活保護を受けている人など以外は加入対象です。

社会保険上の被扶養者と税制上の被扶養者は違う

「健康保険を含む社会保険上の被扶養者」と、「所得税を含む税制上の被扶養者」は対象範囲が異なります。また、所得税における被扶養者は「扶養親族」と呼ぶのが一般的。さらに、家族全員が被扶養者になれるわけではないため注意が必要です。

被扶養者と配偶者の違いとは?

配偶者とは、婚姻関係を結んでいる妻や夫のことを指し、扶養されているか否かは関係ありません。被扶養者とは、前述のとおり生計を立てるうえで経済的援助を受ける側を意味します。つまり、「妻が夫の扶養に入っている」場合、妻は夫の配偶者で、被扶養者でもあるのです。反対に、妻が正社員で夫を扶養している場合、夫は妻の配偶者であり被扶養者でもあります。

まずはあなたのモヤモヤを相談してみましょう

「ハタラクティブ」は、20代に特化した就職支援サービスです。専任のキャリアアドバイザーが、あなたの希望や適性を踏まえた求人提案や選考対策を行い、自己分析だけでなく就活準備までを丁寧にサポートします。

こんなお悩みありませんか?

- 向いている仕事あるのかな?

- 自分と同じような人はどうしてる?

- 資格は取るべき?

実際に行動を起こすことは、自分に合った働き方へ近づくための大切な一歩です。しかし、何から始めればよいのか分からなかったり、一人ですべて進めることに不安を感じたりする方も多いのではないでしょうか。

そんなときこそ、プロと一緒に、自分にぴったりの企業や職種を見つけてみませんか?

所得税における被扶養者とは誰のこと?

所得税における被扶養者の条件は、控除ごとに細かく設定されているようです。この項では、所得税における被扶養者とは誰を指すのか、国税庁で定められている条件をもとに解説します。

受けられる控除によって対象者が異なる

所得税において、扶養者が受けられる控除には「配偶者控除」「配偶者特別控除」「扶養控除」があります。それぞれ対象者の条件が異なるため、被扶養者の年間所得や、すでに受けている控除などについて確認が必要です。

配偶者控除の対象者

配偶者控除とは、納税者に対象配偶者がいる場合に受けられる控除です。控除を受けることで所得税が軽減されます。対象配偶者(被扶養者)とは、以下4つのすべてに当てはまる人です。

- (1)民法の規定による配偶者であること(内縁関係の人は該当しない)

- (2)納税者と生計を一にしていること

- (3)年間の合計所得金額が48万円以下(2019年分以前は38万円以下)であること(給与のみの場合は給与収入が103万円以下)

- (4)青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないことまたは白色申告者の事業専従者でないこと

また、配偶者控除の控除額は納税者(扶養者)の所得によって異なります。国税庁によると、配偶者控除の金額は以下のとおりです。

控除を受ける納税者本人の

合計所得金額 | 控除額 |

|---|

| 一般の控除対象配偶者 | 老人控除対象配偶者 |

|---|

| 900万円以下 | 38万円 | 48万円 |

| 900万円超950万円以下 | 26万円 | 32万円 |

| 950万円超1,000万円以下 | 13万円 | 16万円 |

配偶者特別控除の対象者

配偶者の所得が48万円を超えたために配偶者控除が受けられない場合は、配偶者特別控除を受けられる可能性があります。国税庁の「No.1195 配偶者特別控除」によれば、配偶者特別控除の対象となる配偶者(被扶養者)の条件は以下4点。すべてに該当する必要があります。

- (1)民法の規定による配偶者であること(内縁関係の人は該当しない)

- (2)控除を受ける人(扶養者)と生計を一にしていること

- (3)その年に青色申告者の事業専従者としての給与の支払を受けていない、または白色申告者の事業専従者でないこと

- (4)年間の合計所得金額が48万円超133万円以下(2018年分から2019年分までは38万円を超え123万円以下、2017年分までは38万円を超え76万円未満)であること

上記を満たす対象配偶者(被扶養者)は、自身が税制上の控除を受けていないことも条件です。そのため、以下の条件も満たす必要があります。

- ・配偶者自身が、配偶者特別控除を適用していないこと

- ・配偶者が、給与所得者の扶養控除等申告書または従たる給与についての扶養控除等申告書に記載された源泉控除対象配偶者がある居住者として、源泉徴収されていないこと

- (配偶者が年末調整や確定申告で配偶者特別控除の適用を受けなかった場合等を除く)

【例】夫婦と両親が生計を一にしており、配偶者が親の扶養者として控除を受けている

- ・配偶者が、公的年金等の受給者の扶養親族等申告書に記載された源泉控除対象配偶者がある居住者として、源泉徴収されていないこと

(配偶者が年末調整や確定申告で配偶者特別控除の適用を受けなかった場合等を除く)

【例】配偶者が、年金を受給している親の扶養者として控除を受けている

扶養控除の対象者

扶養控除は、納税者(扶養者)に以下の扶養親族(被扶養者)がいる場合に受けられる控除です。この場合の扶養親族(被扶養者)とは、以下の条件を満たす人をいいます。

- (1)配偶者以外の親族(6親等内の血族および3親等内の姻族)、または都道府県知事から養育を委託された児童(いわゆる里子)や市町村長から養護を委託された老人であること

- (2)納税者と生計を一にしていること

- (3)年間の合計所得金額が48万円以下(2019年分以前は38万円以下)であること

- (給与のみの場合は給与収入が103万円以下)

- (4)青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと、または白色申告者の事業専従者でないこと

また、扶養控除の金額は、扶養親族の年齢や同居の有無などから以下のようになります。

| 区分 | 控除額 |

|---|

| 一般の控除対象扶養親族 | 38万円 |

| 特定扶養親族 | 63万円 |

| 老人扶養親族 | 同居老親等以外の者 | 48万円 |

| 同居老親等 | 58万円 |

「同居老親等」については、病気治療や療養などの入院で納税者と別居している場合、長期間であっても「同居」に該当します。ただし、特別養護老人ホームや有料老人ホームなどに入居している場合は、その施設が居住地となるため「同居」にあたりません。

扶養控除対象となる年齢

扶養の対象年齢は、その年の年末調整の時点で16歳以上の人に限られます。16歳未満の子どもには児童手当が支給されるため、扶養控除の対象から外れることになりました。なお、扶養控除の対象年齢に上限はありません。

3つの控除に共通するポイント

控除のポイント

- 納税者と生計を一にしている

- 年間の合計所得金額に上限がある

- 個人事業主は控除を受けられない

ここまで解説した「配偶者控除」「配偶者特別控除」「扶養控除」の対象条件は一見複雑ですが、共通する点もあります。この項では、3つに共通するポイントをまとめました。

納税者と生計を一にしている

いずれの控除も、対象となる被扶養者は納税者である家族(扶養者)と同居している必要があります。別居の場合は、生活費や療養費などを受け取っていることが条件です。

同居していなくても「生計を一にしている」場合がある

「生計を一にしている」とは、生活費を同じ財布から出しているという意味です。必ずしも、同居していなければならないわけではありません。たとえば、親からの仕送りで生活している一人暮らしの学生は、「生計を一にしている」と認められ被扶養者の対象です。

そのほか、別居している高齢の両親や単身赴任による別居、病気治療や療養による別居の場合も「生計を一にしている」と認められます。

年間の合計所得金額に上限がある

3つの控除には、それぞれ被扶養者の年間所得に上限があります。

- ・配偶者控除は年間の合計所得が48万円以下

- ・配偶者特別控除は年間の合計所得が133万円以下

- ・扶養控除は年間の合計所得が48万円以下

配偶者控除と扶養控除の年間所得は48万円以下が条件ですが、給与のみの場合は給与収入が103万円以下であれば対象となります。つまり、給与以外に収入がない場合、交通費や賞与を含めて勤務先から受け取った給与が年間103万円以下であればOKです。

個人事業主は控除を受けられない

青色申告・白色申告を行う個人事業主(納税者)と生計をともにし納税者が行う事業に従事している人は、扶養控除・配偶者控除・配偶者特別控除の対象になりません。その場合には、「専従者控除」の対象となります。

あなたの強みをかんたんに発見してみましょう

「ハタラクティブ」は、20代に特化した就職支援サービスです。専任のキャリアアドバイザーが、あなたの希望や適性を踏まえた求人提案や選考対策を行い、自己分析だけでなく就活準備までを丁寧にサポートします。

こんなお悩みありませんか?

- 自分に合った仕事を探す方法がわからない

- 無理なく続けられる仕事を探したい

- 何から始めれば良いかわからない

自分に合った仕事ってなんだろうと不安になりますよね。強みや適性に合わない 仕事を選ぶと早期退職のリスクもあります。そこで活用したいのが、「隠れたあなたの強み診断」です。

まずは所要時間30秒でできる診断に取り組んでみませんか?強みを客観的に把握できれば、進む道も自然と見えてきます。

社会保険における被扶養者とは誰のこと?

社会保険で被扶養者になると、扶養者の健康保険や厚生年金に加入でき、自分で保険料を支払う必要がありません。この項では、社会保険における被扶養者の条件について解説します。

三親等内の親族である

社会保険における被扶養者とは、被保険者(扶養者)の三親等内の親族であることが条件です。三親等とは、たとえば曾祖父母や叔父・叔母、姪・甥などまでを含みます。加えて、親族によって被保険者(扶養者)と同居でなくても認定される場合と、同居でなければ認定されない場合があるので注意してください。

【同居の必要がない親族】

配偶者(内縁を含む) 、子(養子を含む)、孫、兄弟姉妹 、父母(養父母を含む)などの直系尊属

【同居が必要となる親族】

義父母などの上記以外の三親等内の親族 、内縁の配偶者の父母および連れ子 、内縁の配偶者死亡後の父母および連れ子

後期高齢者に該当していない

75歳以上の方、または65〜74歳で一定の障がいを持つ方は、後期高齢者医療制度へ加入するため被扶養者から外れます。

社会保険の扶養対象となる年齢

社会保険の扶養対象となる年齢は、扶養控除と同様に上限はありません。ただし、75歳以上は後期高齢者医療制度へ加入する必要があります。移行する際に社会保険(健康保険)の扶養対象者から外れるため、実質75歳未満が上限です。

社会保険で被扶養者がいると認められる条件

社会保険料を支払う被保険者(扶養者)に、被扶養者がいると認められるには以下の条件を満たす必要があります。

被保険者がその家族を扶養せざるを得ない理由がある

扶養に入れたい家族に、優先扶養義務者(※)がほかにいない、もしくは優先扶養義務者が扶養能力を持たない場合など、その家族を扶養せざるを得ない理由があることも条件となります。

※配偶者、その家族が兄弟姉妹・祖父母の場合は両親など

被保険者が扶養者の生活を養っている

被保険者が扶養に入れたい家族の生活費を主に負担している事実があることも条件です。また、被保険者が扶養能力を持っていることも条件となります。

被扶養者の収入が130万円未満である

被扶養者になるには、収入が年間130万円未満で、なおかつその年収が被保険者の半分を超えないことが条件です。つまり、親の扶養に入っているフリーターの場合、年間の給与収入が130万以上になると親の負担が増える可能性があります。

また、フリーターの子供が年収130万円以上になった場合、被扶養者から外れるので注意が必要です。なお、60歳以上または59歳以下の障害年金受給者の場合は、年間の収入が180万円以上にならないことが条件となります。

被扶養者のメリット・デメリット

被扶養者になると所得税や保険料を自分で支払わなくて良いため、メリットが大きいと考える人もいるようです。しかし、将来のことを考えると、そうとはいい切れない側面があります。

社会保険料を支払わなくても良いのがメリット

被扶養者は扶養者の社会保険に加入できるため、社会保険料を自分で支払わなくて良いのがメリットの一つです。社会保険には加入義務があるので、被扶養者でない場合は自分で加入し、保険料を支払わなければなりません。

収入が少ない人にとっては、毎月の保険料が大きな負担となることも。その点、被扶養者は保険料の負担なく、健康保険や介護保険の補償が適用されるので安心です。

扶養者は所得税の控除を受けられる

被扶養者がいると、納税する扶養者側にもメリットがあります。前述のとおり、所得税における控除が受けられ、年間の所得税を減らせるためです。たとえば、配偶者の年間合計収入が103万円を超えていたとしても、給与所得控除額を差し引いた所得が133万円以下ならば、所得税の配偶者特別控除を受けられます。

夫婦共働きでの世帯収入を考えると、どちらかが被扶養者になったほうがメリットが大きい場合も考えられるでしょう。

働き方に制限があるのがデメリット

前述のとおり、所得税・社会保険ともに対象となる被扶養者には年間所得の上限があるため、それを超えないように働き方を制限しなければなりません。そのため、意欲があっても引き受けられる仕事に限りがあり、思うようにスキルアップ・キャリアアップできない点がデメリットです。

また、フルタイムで働く正社員に比べて、扶養の範囲内でできる仕事は選択肢が少ないため、やりたい仕事に就けない可能性もあります。

年金の受給額も減ってしまう

扶養者の厚生年金に加入している被扶養者は、将来の年金受給額が少なくなります。年間所得が130万円未満の被扶養者は、第3号被保険者となり、将来受け取れるのは国民年金のみです。

ハタラクティブ在籍アドバイザーから扶養についてのアドバイス

扶養者であれば「所得税が軽減される」「被扶養者の社会保険料支払いが不要になる」「扶養手当がもらえる場合がある」などメリットがあります。一方で、「被扶養者の受給できる年金の額が減る」「働き方や収入に制限がかかる」などデメリットも。扶養者になる場合は、収入や家庭の状況と照らし合わせてから決めるのがおすすめですよ。

また、状況によっては扶養に入れない場合もあるので、自分が対象なのか「所得税における被扶養者とは誰のこと?」で扶養の条件を確認しましょう。自分に合った働き方が分からない!とお悩みの方は、ハタラクティブへご相談ください。専任のキャリアアドバイザーによる丁寧なカウンセリングで、あなたのお悩みを解決します。

ハタラクティブキャリアアドバイザー後藤祐介からのアドバイス

履歴書の扶養家族欄はどう書く?わかりやすく解説!

扶養者について詳しく知りたい人のなかには、履歴書の扶養家族や配偶者欄の書き方が分からず悩んでいる人もいるでしょう。そこで最後に、扶養家族欄の書き方をわかりやすく解説します。

扶養者となる方、被扶養者となる方のどちらにも役立つ内容なので、ご覧ください。

扶養家族とは

扶養家族とは、扶養者の収入で養っている家族のことです。たとえば、会社に勤務している父親が自身の収入で子供を育てている場合、その子供が「扶養家族」となります。

扶養家族欄の目的

企業側はこの欄から、社会保険の手続きや家族手当などの必要性を確認しています。事務手続き上必要な項目であるため、扶養家族欄には正しい情報を記入しましょう。

なお、扶養家族欄は事務的に必要な情報を確認する項目なので、基本的に選考に影響することはありません。ただし、記入ミスや記入漏れは「書類の作成能力がない」と思われマイナス評価を受けることがあるので注意が必要です。

社会保険上の扶養家族を書くのが一般的

通常、履歴書の扶養家族欄には社会保険上の扶養家族を記載します。コラムの「社会保険における被扶養者とは誰のこと?」で紹介した条件を満たす親族を確認しましょう。

家族が自分の勤め先で健康保険に加入している場合は、その家族は扶養家族にはあたりません。

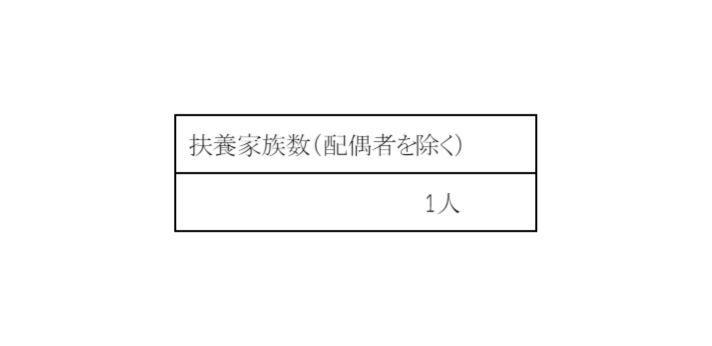

「扶養家族(配偶者を除く)」の記入方法

「扶養家族(配偶者を除く)」という項目には、配偶者以外の扶養家族の人数を書きましょう。たとえば、自分(夫)+配偶者(妻)+子どもの3人家族であれば、妻を除く扶養家族は子どもだけなので、「1人」となります。

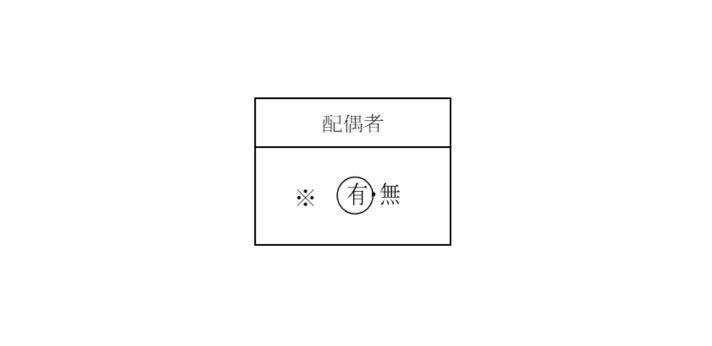

「配偶者の有無」の記入方法

扶養家族であるかに関わらず、配偶者の有無を問う項目です。結婚している方は「有」に◯をつけましょう。独身者や事実婚の場合は「無」に◯をつけます。

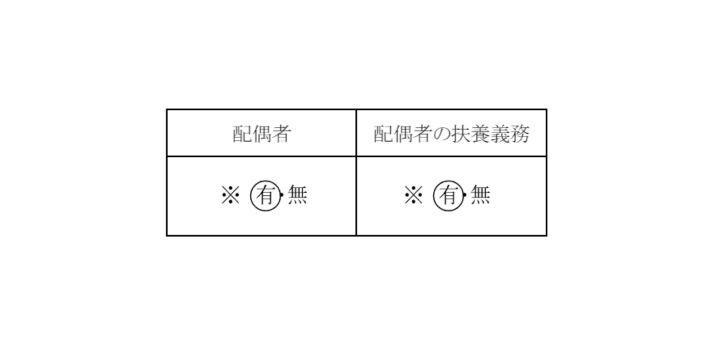

「配偶者の扶養義務」の記入方法

履歴書を書く人が配偶者を扶養する側であれば「有」に◯を、被扶養者であれば「無」に◯を付けます。事実婚は社会保険上では扶養家族として認められるため、「配偶者の有無」の欄では「無」に◯をつけ、「配偶者の扶養義務」の欄では「有」に◯をつけることが可能です。

ただし、被扶養者の条件を満たさない場合は「無」に◯をつけます。

「被扶養者になるか、正社員として就職するか迷っている」という方は、ハタラクティブに相談してみませんか?ハタラクティブは正社員未経験で就職を目指したい方や、ブランクを経て再就職したい方などのサポートをしている就職・転職エージェントです。

就活アドバイザーによるカウンセリングで、あなたの希望や今後の目標を聞き、どのような仕事が自分に合っているかを一緒に考えます。

また、履歴書の書き方で悩んでいる方には書類作成のアドバイスを実施。面接対策や就活に関するお悩み相談など全面的にサポートします。就職・転職支援の経験が豊富なプロの力を借りて、あなたに合った職場を探しましょう!

扶養者・被扶養者に関する疑問や悩みを解消するFAQ

ここでは、就職における扶養者・被扶養者についての疑問や悩みをQ&A方式で解消します。

年収150〜200万円を目指すのが良いとされているようです。

扶養を外れて年収150万円未満だと、所得税や社会保険料を差し引くと手元に残るお金がかなり少なくなってしまいます。手取り額を増やしたいなら、働き方を制約せずに稼いだほうがお得です。「フリーター130万円の壁!超えたらいくら払うのか解説」のコラムで、収入を増やす方法を紹介していますので、参考にしてみてください。

医療費が全額自己負担になったり、高額医療費や出産育児一時金の給付を受けられなくなったりするリスクがあります。

フリーランスで収入が増えて扶養を外れた場合、自分で国民健康保険に加入しなければなりませんが、保険料の負担を理由に加入を嫌がる人もいるようです。しかし、フリーランスは病気で休むと収入が途絶えるため、むしろ健康保険の加入は必須といえます。「国民健康保険料はいくら?無職は支払いを免除される?金額や計算方法を紹介」のコラムで未加入のリスクを詳しく解説していますので、ご一読ください。

1月から12月までです。給料の振り込み月がベースになります。

たとえば、12月の給料が1月に振り込まれるなら、それは翌年の所得です。扶養の範囲内で働く場合、11月までの給料を計算して調整する必要があります。「年末調整はいつからいつまでの給料が対象?還付金が返ってくる時期は?」のコラムで、年末調整の対象時期について解説していますので、ご覧ください。

現在の雇用先で正社員登用を目指したり、正社員として転職したりする方法があります。扶養の範囲で働いている人に「もっと働いてもらいたい」と考えている会社もあるので、今の職場で働き続けたい場合は上司に相談してみましょう。

やりたい仕事がほかにある人は、正社員を目指して転職するのがおすすめ。経歴やブランクに不安があるなら、転職エージェントを利用してアドバイスを受けると安心です。ハタラクティブは、未経験から正社員を目指す人をサポートしていますので、ぜひご相談ください。